|

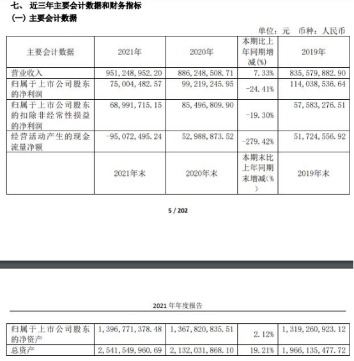

今日,福安股份收盘时股价涨至24.59元,涨幅2.67%。 日前,福安股份发布2021年年报2021年,福安股份实现营业收入9.51亿元,同比增长7.33%,归属于上市公司股东的净利润7500.45万元,同比下降24.41%,归属于上市公司股东的扣除非经常性损益后的净利润6899.17万元,同比下降19.30%,经营活动产生的现金流量净额为—9507.25万元,同比下降279.42%  本次交易中,上市公司发行股份购买资产的股份发行定价基准日为公司审议本次重组的第一次董事会决议公告日,即第四届董事会第十六次会议决议公告日市场参考价为定价基准日前20个交易日公司股票交易均价,即23.26元/股,购买资产的发行价格为20.94元/股,不低于市场参考价的90%本次交易后,上市公司将持有天全福安100%的股权,天全福安将成为上市公司的全资子公司 本次交易上市公司在发行股份及支付现金购买资产的同时,拟向不超过35名特定投资者非公开发行股票募集配套资金募集资金总额不超过本次交易发行股份购买资产交易价格的100%,本次配套资金发行股份数量不超过本次交易前上市公司总股本的30%,即不超过9,210.79万股配套资金的最终金额和发行数量以中国证监会核准为准 本次募集配套资金拟用于支付本次交易的现金对价,相关交易税费及中介机构费用,补充上市公司流动资金其中,用于补充上市公司流动资金的比例不超过本次交易股份支付价格的25%,或者不超过配套募集资金总额的50%配套资金的具体用途及对应金额将在重组报告书中披露 截至本计划签署日,与标的资产相关的审计,评估和盈利预测尚未完成标的资产经审计的财务数据,评估或估值结果,经审计的盈利预测数据将在重大资产重组报告书中披露 本次交易标的资产的交易价格尚未最终确定,其在上市公司相应财务数据中的比例预计将达到《重组管理办法》规定的重大资产重组标准,构成上市公司重大资产重组本次重组中,交易对方之一福安控股为上市公司控股股东,本次交易构成关联交易 本次交易的支付方式为发行股份和支付现金本次交易发行的股票种类为人民币普通股,每股面值1.00元,在上海证券交易所上市本次交易的发行方式为向特定对象非公开发行a股股票,本次发行对象为福安控股,李,李,,魏福军,伟邦 根据《重组管理办法》的相关规定:上市公司发行股票的价格不得低于市场参考价的90%市场参考价为发行股份及购买资产的董事会决议公告日前20,60或120个交易日公司股票的交易均价之一本次发行股份购买资产的定价基准日为上市公司第四届董事会第十六次会议决议公告日 截至本计划签署日,与标的资产相关的审计和评估尚未完成标的资产经审计的财务数据,评估或估值结果将在重大资产重组报告书中披露届时,交易对方将参照中国证监会和上海证券交易所的相关规则,与上市公司另行签订业绩补偿协议,就业绩承诺和补偿的具体事项做出约定,并在重大资产重组报告书中予以披露本次交易完成后,本次交易前上市公司累计未分配利润由其新老股东按发行后持股比例分享 本次配套基金发行股票的定价基准日为本次配套基金发行期的首日,发行价格不低于定价基准日前20个交易日福安股份交易均价的80%特定投资者以现金方式参与认购配套资金取得的股份,自发行之日起6个月内不得转让 本次交易的拟定价格尚未确定,因此本次交易前后的权益情况变化无法准确计算关于本次交易前后权益变动的具体情况,公司将在审计和评估完成后再次召开董事会,测算本次交易对上市公司股权结构的影响,并在重组报告书中详细披露预计本次重组不会导致上市公司控制权发生变化 本次交易前,上市公司主要从事烟气治理工程服务和能源管理工程服务,以及重大技术装备配套的大型铸钢件的生产和销售本次交易完成后,天全福安将成为上市公司的全资子公司,上市公司主营业务新增锂电池正极材料石墨化加工业务 本交易方案已经交易对手内部决策机构审议通过,本交易方案已经上市公司第四届董事会第十六次会议审议通过本次交易的正式方案仍需交易对手的内部决策机构审议批准,本次交易的正式方案尚需上市公司董事会审议通过,本次交易的正式方案尚需上市公司股东大会审议通过,本次交易尚需获得中国证监会的批准,本次交易需履行的审查程序包括各方根据相关法律法规履行的其他必要的审批/备案程序 根据福安控股有限公司及其一致行动人对本次重大资产重组的原则性意见,上市公司控股股东福安控股及其一致行动人已原则同意本次交易。 |

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。