|

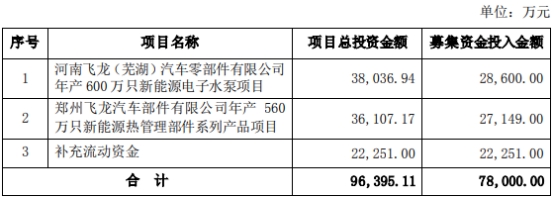

今日龙飞股价收盘涨至6.60元,涨幅2.17%,振幅4.49%,换手率2.19%,成交6752.83万元,总市值33.05亿元。 昨日晚间,龙飞股份发布2022年非公开发行a股股票预案公司本次募集资金总额不超过7.8亿元,其中2.86亿元用于河南龙飞汽车零部件有限公司年产600万台新能源电子水泵,36,107.17万元用于郑州龙飞汽车零部件有限公司年产560万台新能源热管理零部件系列产品,为2,000万元  除万喜控股和孙耀忠外,其他最终发行对象将在本次非公开发行获得中国证监会核准后,由董事会在股东大会授权范围内,按照价格优先的原则,根据发行对象的认购和报价情况确定如国家法律法规对非公开发行股票的发行对象有新的规定,公司将按照新的规定进行调整 上述特定对象均以现金方式认购本次非公开发行的股份万喜控股的认购比例为中国证监会核准的最高发行数量的5%,孙耀忠的认购比例为中国证监会核准的最高发行数量的1%如果订阅号不是整数,应该向下调整为整数本次发行完成后,公司控股股东和实际控制人不会发生变化 万喜控股与孙耀忠认购本次非公开发行股票构成关联交易股东大会审议本次非公开发行时,关联股东需对相关议案回避表决 万喜控股,孙耀忠通过本次非公开发行认购的股份自发行结束之日起18个月内不得转让,其他投资者通过本次非公开发行认购的股份自发行结束之日起6个月内不得转让出售期结束后,按照中国证监会和深圳证券交易所的有关规定执行 本次发行前,万喜控股为龙飞控股股东,孙耀志,孙耀忠为公司实际控制人。 本次非公开发行的股份数量不超过本次发行前公司总股本的30%截至上述预案公告日,公司总股本为500,711,814股以此计算,本次非公开发行总数不超过150,213,544股若本次非公开发行按本次发行数量上限计算,本次发行完成后,公司总股本将由本次发行前的500,711,814股增加至650,925,358股万喜控股,孙耀忠同意以现金认购本次非公开发行股票万喜控股的认购比例为中国证监会核准的最高股数的5%,孙耀忠的认购比例为中国证监会核准的最高股数的1%如果订阅号不是整数,应该向下调整为整数 根据拟发行150,213,544股的上限和万喜控股,孙耀忠认购的下限,本次发行完成后,万喜控股直接持有的股份占公司总股本的比例不低于29.74%,孙耀忠直接持有的股份占公司总股本的比例不低于4.51%万喜控股仍为公司控股股东,孙耀志,孙耀忠仍为公司实际控制人本次非公开发行不会改变公司控制权本次非公开发行股票后,公司股权分布仍符合上市条件 龙飞非公开发行股票的定价基准日为发行期首日本次非公开发行股票的发行价格不低于定价基准日前20个交易日公司股票交易均价的80%最终发行价格由公司股东大会授权董事会和保荐机构根据除万喜控股和孙耀忠以外的投资者的申购报价,遵循价格优先的原则,在取得中国证监会对本次发行的核准后确定 龙飞本次非公开发行的股份数量不超过本次发行前公司股本总额的30%最终发行数量由公司股东大会授权的公司董事会根据中国证监会的有关规定和实际认购情况,与保荐机构协商确定董事会决议公告日至发行日期间,如有分红派息,送股,资本公积转增股本等除权除息事项,发行的股票数量将相应调整 本次非公开发行龙飞股份的对象包括公司控股股东皖西控股及其一致行动人孙耀忠本次发行构成关联交易公司第七届董事会第八次会议已经审议通过上述关联交易在相关议案的表决中,所有关联董事均回避表决,所有独立董事均发表了独立意见 除万喜控股,孙耀忠外,其他发行人为证券投资基金管理公司,证券公司,保险机构投资者,信托投资公司,财务公司,合格境外机构投资者,以及其他符合中国证监会要求的法人,自然人或其他合格投资者该公司尚未了解其他发行人是否与该公司有关联 龙飞股份表示,公司本次非公开发行拟募集资金总额预计不超过7.8亿元募集资金将进一步扩大公司净资产和总资产,公司资产负债率将有所降低募投项目投产后,公司盈利能力将得到提高,现金流将进一步增加,竞争优势和整体实力将进一步增强,为公司未来发展奠定基础 |

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。